Современный мир в последние годы претерпел значительные структурные изменения, повлиявшие на политическое, экономическое и социальное положение стран, в том числе России. Связано это прежде всего с последствиями введения ограничительных мер из-за пандемии COVID-19. Помимо эпидемических факторов, на общую экономическую ситуацию в стране, особенно на финансовый сектор, повлияли геополитические и экономические факторы, к которым относятся введение санкций, ценовая нестабильность на мировом рынке нефти и газа. В текущей ситуации можно отметить своевременность реагирования Россией на экономические шоки и принятие стабилизирующих мер. [2, c. 14-21] В связи с изменениями многих показателей экономического развития России актуально выявить новые тренды в международных потоках капитала страны.

1. Динамика притока/оттока капитала в Россию и из страны по формам и инструментам

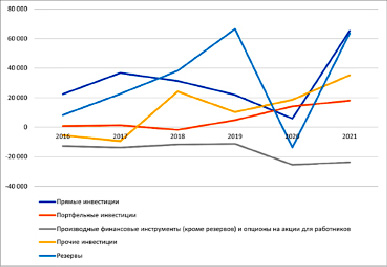

Согласно данным платежного баланса РФ, сальдо финансового счета за последние 6 лет выросло почти в 7 раз, что говорит об усилении оттока капитала за рубеж. За последние 6 лет возникла тенденция к увеличению прямых иностранных инвестиций, портфельных инвестиций, резервов и прочих инвестиций (рис. 1).

В 2016-2021 гг. основная форма экспорта инвестиционного капитала – это прямые иностранные инвестиции. За эти годы объём ПИИ вырос почти в 3 раза. Следующая форма экспорта капитала – портфельные иностранные инвестиции. За 2016-2021 гг. их объём вырос более, чем в 27 раз. Неутешительна динамика производных финансовых инструментов – экспорт снизился почти в два раза. Второй по величине объёма функциональной категорией движения капитала на 2021 г. являются прочие инвестиции. За последние 6 лет показатель прочих инвестиций вырос практически в 7 раз. Самыми крупными по объёму финансовыми инструментами прочих инвестиций являются ссуды и займы (41,5%) на 2021 г. Таким образом, по многим инструментам и формам экспорта капитала наблюдается рост, несмотря на экономические шоки в связи с пандемией COVID-19 в последние 3 года.

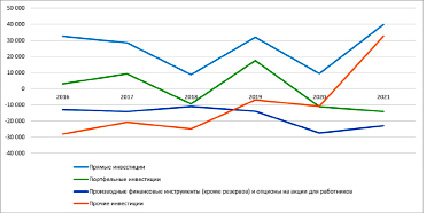

На 2021 г. в основном ввоз капитала происходил в формах прямых инвестиций – 55% и прочих инвестиций – 45%. Если на протяжении 6 лет наблюдается рост объёма ПИИ и прочих инвестиций, то другие формы капитала, же наоборот, значительно снизились по показателю. Сокращение притока капитала связано с пандемией коронавируса и вызванным ей экономическим кризисом, ухудшением международных отношений со странами Европы и США, продлением старых и введением новых антироссийских санкций, а также падениями мировых цен на нефть в 2018 и 2020 гг. (рис. 2). Введение новых санкций вынуждает Россию фокусироваться на расширении географии внешнеэкономических связей, смещая вектор со стран США и Западной Европы в сторону Латинской Америки, Азии и Африки. [1, c. 97-107].

На период с 2016 г. по 2021 г. прямые иностранные инвестиции, как и в экспорте, остаются основной формой движения капитала. В отличие от ПИИ, роль портфельных инвестиций в притоке капитала в страну стремительно снизилась в 5 раз. Основными инструментами, вызвавшими такой резкий спад, являются инструменты участия в капитале и паи/акции инвестиционных фондов. С 2016 г. объём импорта производных финансовых инструментов (кроме резервов) и опционов на акции для работников снизился в 2 раза. Последней функциональной категорией импорта капитала являются прочие инвестиции. За последние 6 лет объём прочих инвестиций вырос на 60 803 млн долл. Таким образом, импорт капитала за последние 6 лет значительно снизился. Большую часть объёма занимают такие формы, как прямые иностранные инвестиции и прочие инвестиции. Также, как и в экспорте, прослеживаются спады объёмов в 2018 и 2020 гг., что можно объяснить резкими падениями мировых цен на нефть в эти года и ухудшение международных экономических отношений с США и Западной Европой.

Рис. 1. Динамика экспорта капитала по формам, млн долл., 2016-2021 гг. Источник: создано автором по платежному балансу РФ

Рис. 2. Динамика импорта капитала по формам, млн долл., 2016-2021 гг. Источник, создано автором по платежному балансу РФ

2. Иностранные активы и иностранные обязательства РФ по международной инвестиционной позиции: динамика, объем по формам и инструментам

Согласно статистическим данным Международного Валютного Фонда, в 2018-2021 гг. и в иностранных активах РФ, и в иностранных обязательствах РФ наблюдаются тенденции к росту. Наиболее крупной по объёму функциональной категорией в иностранных активах являются резервные активы (38,26%). Второе место по объёму занимает такая форма движения капитала, как прямые иностранные инвестиции (29,55%). С 2019 г. наблюдается заметное снижение. По большей части спад вызван экономическими шоками (например, обвал мировых цен на рынке нефти в 2020 г.), вызванными пандемией COVID-19. Преобладают инструменты участия в капитале и паи/акции инвестиционных фондов. В их динамике также прослеживается спад значений после 2019 г. Третье место по объёму занимают прочие инвестиции (24, 67%). Основными финансовыми инструментами данной формы движения капитала являются долговые инструменты. Таким образом, наиболее значимыми по объёму в активах являются резервы, ПИИ и прочие инвестиции.

Первое место по объёму среди иностранных обязательств РФ занимают прямые иностранные инвестиции (52,34%). Наиболее значимыми по объёму являются инструменты участия в капитале и паи/акции инвестиционных фондов. Второе место по объёму занимают прочие инвестиции (23,65%). В основном прочие инвестиции реализуются в виде долговых инструментов. Таким образом, иностранные обязательства РФ осуществляются в основном в форме прямого инвестирования. Наблюдается тенденция к росту обязательств РФ.

3. Внешний долг России в 2021 г.: структура по заёмщикам

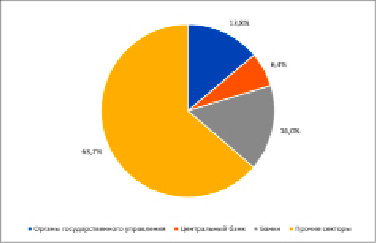

Согласно данным ЦБ РФ, внешний долг по состоянию на 01.10.2021 составил 489 668 млн долл. Большую долю от объема внешнего долга занимает задолженность прочих секторов (63,7%). Далее идут банковский сектор (16%), органы государственного управления (13,8%) и ЦБ (6,4%) (рис. 7).

Если задолженности органов государственного управления и банков увеличились на 8 432 млн долл. (14,22%) и на 5 663 млн долл. (7,77%) соответственно, то объём долга ЦБ вырос на 136%. В 2021 г. долг органов государственного управления увеличился за счет роста нового российского долга на 8 507 млн долл., увеличение которого, в свою очередь обеспечил рост задолженности по ценным бумагам в рублях на 8 602 млн долл. Стремительный рост задолженности ЦБ практически на 136% произошел из-за увеличения прочей задолженности (распределение СДР) практически в 3 раза. Одной из основных причин роста является произошедшее 2 августа 2021 г. распределение СДР, которое МВФ решили провести с целью поддержания стабильности мировой экономики. Итак, в 2021 г. внешний долг РФ вырос в основном из-за увеличения задолженностей по ценным бумагам в иностранной и российской валюте органов государственного управления, задолженности по СДР Банка России и текущих счетов и депозитов банковского сектора.

Рис. 3. Структура внешнего долга РФ по заёмщикам, %, 2021 г. Источник: создано автором по данным ЦБ РФ. Дата обращения: 26.06.2022

В ходе исследования было утверждено, что структура внешней торговли страны сильно влияет на участие страны в международном движении капитала. Так, Россия, будучи одним из крупнейших экспортеров нефти и природного газа, а также энергоносителей, сильно зависит как от динамики мировых цен на нефть, так и от курса рубля. По положительным значениям сальдо финансового счета за 2012-2021 гг. видно, что Россия – чистый экспортер капитала. По многим инструментам и формам экспорта капитала наблюдается рост, несмотря на экономические шоки в связи с пандемией COVID-19 в последние 3 года. Импорт капитала за последние 6 лет значительно снизился. Большую часть объёма занимают прямые иностранные и прочие инвестиции. Также, как и в экспорте, прослеживаются спады объёмов в 2018 и 2020 гг., что можно объяснить резкими падениями мировых цен на нефть в эти годы и ухудшение международных экономических отношений с США и Западной Европой. Наиболее значимыми по объёму в активах являются резервы, ПИИ и прочие инвестиции. Иностранные обязательства РФ осуществляются в основном в форме прямого инвестирования. Наблюдается тенденция к росту обязательств РФ. В 2021 г. внешний долг РФ вырос в основном из-за увеличения задолженностей по ценным бумагам в иностранной и российской валюте органов государственного управления, задолженности по СДР Банка России и текущих счетов и депозитов банковского сектора.

Библиографическая ссылка

Асмятуллин Р.Р., Цхе Е.С. РОССИЯ В МИРОВЫХ ИНВЕСТИЦИОННЫХ ПОТОКАХ // Материалы МСНК "Студенческий научный форум 2025". 2023. № 14. С. 107-110;URL: https://publish2020.scienceforum.ru/ru/article/view?id=752 (дата обращения: 02.02.2026).